借地権とは、借りた土地(借地)の上に「建物」を建てる権利のことです。

土地を借りる際、「第三者間取引」では、借地人から地主に「権利金」が支払われることが一般的ですが、親族や同族法人間では「権利金の授受を行わない」ケースがあります。

こういった場合、「権利金」部分を無償でもらったものして、「借地権認定課税」が行われるケースがあります。

そこで今回は、「借地権認定課税」が行われるケース、行われないケースなど「パターン」ごとに、相続税上の「借地権金額」の算定・評価方法につきお伝えします。

(権利金設定時の「法人税上の借地権の評価」は、Q57をご参照ください)

目次

1. 権利金授受がある場合の借地権評価

一般的に、土地を「第三者」から借りる場合は、「権利金」の授受が行われます。

「権利金の授受」が行われる場合の「借地権の相続税評価額」は、原則的な借地権の評価方法となります。

借地権割合については、路線価図で確認が可能です。

| 借地権評価額 | 自用地評価額 ✕ 借地権割合 |

|---|---|

| 土地所有者評価額 | 自用地評価額 ✕ (1 - 借地権割合) |

「自用地評価額」とは、路線価or固定資産評価額で算定された更地の場合の相続税評価額をさします。

2. 借地権認定課税が行われるケースとは?

借地権にかかる「権利金の授受」がない場合、原則として「借地権認定課税」が行われます。ただし、「相当の地代の支払」あるいは、「土地の無償返還の届出書」を提出している場合は、例外的に「借地権認定課税」が行われません。

以下、「権利金の授受」がないケースを前提に、相続税上の「借地権金額」の算定方法につき、パターン別に解説します(借地権の取引慣行がある地域が前提)。

3. 相当の地代を収受していないケース(土地の無償返還届出なし)

「土地の無償返還の届出」の提出がない前提で、実際に支払う地代が「相当の地代」に満たなければ、借地権認定課税が行われます。実際支払地代との比較で「借地権の評価額」が異なります。以下の通りとなります。なお、権利金を一部授受している場合などは、その額を控除します。

(1)相当の地代と通常の地代とは?

「相当の地代」とは、「権利金を支払っていない」場合の地代をさし、「通常の地代」とは、権利金を支払っている前提での地代となり、相当の地代>通常の地代となります。相続税上、相当の地代と通常の地代は、以下の計算式で算定します。

| 相当の地代 | 自用地評価額の過去3年間平均 × 年 6% |

|---|---|

| 通常の地代 | {自用地評価額の過去3年間平均 ×(1 – 借地権割合)}×年 6% |

(2) 実際の地代 < 通常の地代

この場合は、「上記1.権利金授受がある場合」と同様、原則的な借地権評価方法となります。

| 借地権評価額 | 自用地評価額 ✕ 借地権割合 |

|---|---|

| 土地所有者評価額 | 自用地評価額 ✕ (1 - 借地権割合) |

ただし、個人間の場合で、年間固定資産税等に満たない地代の場合は、「使用貸借」と同視され、借地権の評価額はゼロ⇒土地所有者の評価額は「自用地評価」となります。

【ご参考 ~個人法人間の場合~】

法人の場合は、利益を追求する主体のため、法人税上、時価で取引を行う前提があります(法法22条)。したがって、たとえ「使用貸借」であっても、「賃貸借」とみなして処理を行います(「使用貸借通達」の適用なし)。この結果、たとえ固定資産税以下の地代(=使用貸借)の場合でも、借地権部分を評価(=賃貸借)します。

(3) 通常の地代 < 実際の地代 < 相当の地代

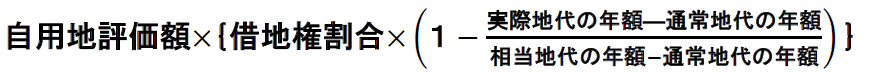

この場合は、上記(2)よりも、借地権評価額は低くなります。以下の計算式となります。

「実際の地代」が「相当の地代」に近くなればなるほど、借地権評価額はゼロに近くなります。

| 借地権評価額 | 下記の計算式(※) |

|---|---|

| 土地所有者評価額 | 自用地評価額 - 上記借地権評価額 (自用地評価額 ✕ 80%超の場合は、自用地評価額✕80%) |

(※)

「相当地代」が「実際地代」と同額の場合は、カッコ内がゼロとなり、借地権評価はゼロとなります。

逆に、「実際地代」が「相当地代」より低くなればなるほどカッコ内の数値が高くなり、「借地権評価」は増加します。

(4) 相当の地代 ≦ 実際の地代

この場合は、借地権認定課税はありません。ただし、借地権ゼロの場合でも、賃貸借契約の場合は、実質的に制限が生じている点を考慮して、80%評価が可能です(貸主=同族会社株主の場合は、同族会社側で20%加算)。

なお、上記の80%評価は「借地権の評価」ではありません。何らかの制限がある点を考慮して、相続税上、別途の減額が認められています。

| 借地権評価額 | ゼロ (土地賃貸=同族株主の場合は、財産評価上、20%加算) |

|---|---|

| 土地所有者評価額 | 自用地評価額 ✕ 80% |

借地権の取引慣行がない地域も、こちらの評価額となります。

4. 土地の無償返還届出書を提出しているケース

「相当の地代」の支払がない場合でも、「土地の無償返還の届出書」を提出している場合は、借地権認定課税は行われません。「土地の無償返還の届出書」を提出している場合でも、借地権者に「借地権」の移転がある点は変わりませんが、「借地権」自体に、財産的価値がないものとして「ゼロ評価」となります。

この場合の相続税評価は、上記「3.(3)」と全く同じ評価額となります。

| 借地権評価額 | ゼロ (土地賃貸=同族株主の場合は、財産評価上、20%加算) |

|---|---|

| 土地所有者評価額 | 自用地評価額 ✕ 80% |

なお、土地の無償返還の届出書は、法人税の規定のため、一方が法人の場合しか提出できません(法基通13-1-7)。「無償返還の届出」を提出している場合は、借地権自体の価値がゼロとなりますので、法人が支払う地代の大小に関わらず、上記の評価となり、借地権割合を考慮することはありません。

5. 具体例

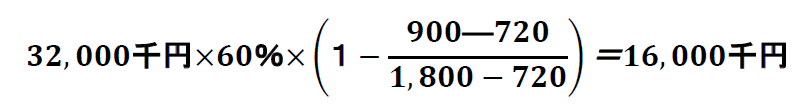

| 土地の自用地評価額(相続税評価額) | 32,000千円 |

|---|---|

| 土地の自用地評価額(路線価)3年平均 | 30,000千円 |

| 借地権割合 | 60% |

| 実際地代の年額 | 900千円 |

| 通常地代の年額 | 720千円 |

● 借地権の取引慣行がある地域だが、権利金の授受は行っていない

● 当該土地に係る近隣の「通常の賃貸借契約」で支払われている地代は不明とする。

(1) 相当の地代と通常の地代の計算

| 金額 | 計算式 | |

|---|---|---|

| 相当の地代 | 1,800千円 | 30,000千円 × 6% = 1,800千円 |

| 通常の地代 | 720千円 | 30,000千円 × (1-60%) × 6% = 720千円 |

通常の地代720千円 < 実際の地代900千円 ≦ 相当の地代1,800千円

⇒調整計算が必要

(2) 相続税上の借地権の評価額

6. ご参考~認定課税されていない場合の相続税評価~

法人税上、「借地権」は設定時の申告期限から7年を経過すると時効となり、「借地権認定課税」は行われません。

こういった場合でも、法人税上、借地権の認定課税が行われないだけで、借地権「移転」の事実は変わりませんので、相続税評価の際には、借地権部分を控除して評価することが可能です。

7. 参照URL

(No.3111 土地を貸し付けて権利金などをもらったとき)

https://www.nta.go.jp/law/zeiho-kaishaku/tsutatsu/kihon/hojin/13/13.htm

(No.4611 借地権の評価 相続税・贈与税)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4611.htm

(No.5730 権利金の認定課税について)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5730.htm

8. YouTube

YouTubeで分かる「借地権の相続税評価額の金額算定方法」

【関連記事】